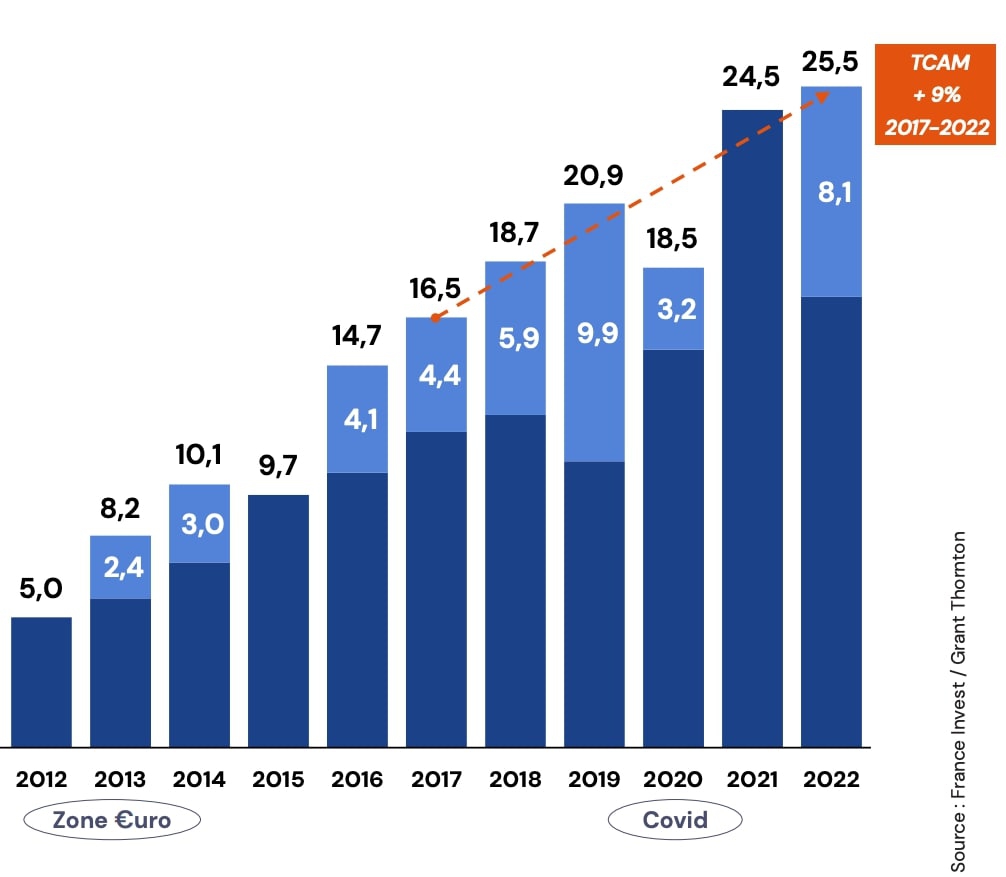

Les arbres ne montent jamais jusqu’au ciel, dit le célèbre adage. Pourtant le capital investissement semble défier la conjoncture et a poursuivi – au moins un temps – son irrésistible ascension. Après une année 2021 frappée du sceau de tous les superlatifs, qui rattrapait un précédent millésime durement marqué par le Covid, 2022 a encore marqué les esprits sur de nombreux points. À commencer par les levées de fonds. Les acteurs tricolores du capital investissement – hors fonds d’infrastructures – ont collectivement réuni 25,5 Md€ l’an dernier, selon les chiffres annuels présentés par France Invest et Grant Thornton. Il s’agit là d’un record absolu, améliorant la marque de 2021 de 1 Md€ et représentant un triplement de taille en 10 ans – 8,2 Md€ avaient été récoltés en 2013.

Cette performance est notamment tirée des véhicules de plus de 1 Md€, qui ont totalisé 8,1 Md€. Mais gare à ceux qui voudraient sabrer le champagne à la lecture de ces chiffres. « Il y a eu un changement de paradigme sur les levées de fonds au second semestre, constate Claire Chabrier, présidente de France Invest. En France, mais aussi partout ailleurs dans le monde, sauf peut-être au Moyen-Orient, les institutionnels ont été confrontés à l’effet dénominateur et cela a rendu les levées plus compliquées, sur tous les segments. Ce ralentissement se poursuit au premier trimestre 2023 et cette année sera probablement un millésime chahuté sur les levées de fonds auprès d’institutionnels. » En effet, « seulement » 8,5 Md€ ont été récoltés sur les six derniers mois de 2022, soit le plus faible montant depuis 2016. Surtout, c’est la première fois depuis 2008, et la faillite de Lehman Brothers, qu’un second semestre fait moins bien qu’un premier.

Près de 2 Md€ en unités de compte

Ces nuages n’obstruent pas la lumière venue des particuliers. Family offices et personnes physiques ont misé pas moins de 4,8 Md€ dans les fonds tricolores de private equity. « Les efforts menés sur les particuliers portent leurs fruits, s’enthousiasme la présidente de France Invest. Leur poids a été de près de 20 % dans les montants collectés, alors que nous partions plutôt d’un 95 / 5 % en faveur des institutionnels, historiquement. La tendance, qui est globale, va se poursuivre, vu le potentiel de l’épargne des Français, de l’accès de plus en plus simple et de l’émergence d’une offre de fonds de qualité institutionnelle. Des ajustements réglementaires sont nécessaires, mais l’épargne retraite, qui est immobilisée sur une très longue période, se prête particulièrement bien à notre classe d’actifs. » L’association lorgne ainsi sur les près de 300 Md€ des plans épargne retraite alors qu’elle a déjà réussi à mettre un pied dans la porte des unités de compte de l’assurance-vie. Près de 2 Md€ ont afflué vers le capital investissement l’an dernier, quand la collecte nette de ce support a été de 38,2 Md€ l’an dernier, selon l’ACPR. Hors particuliers, les fonds de fonds et banques ont largement réduit leur contribution aux levées, avec une baisse respective de 37 et 22 % par rapport à 2021. Celles-ci sont compensées par les fonds de pension, les fonds souverains, les industriels et le secteur public, dont les contributions ont respectivement progressé de 83, 40, 38 et 36 % en un an.

2 681 entreprises accompagnées

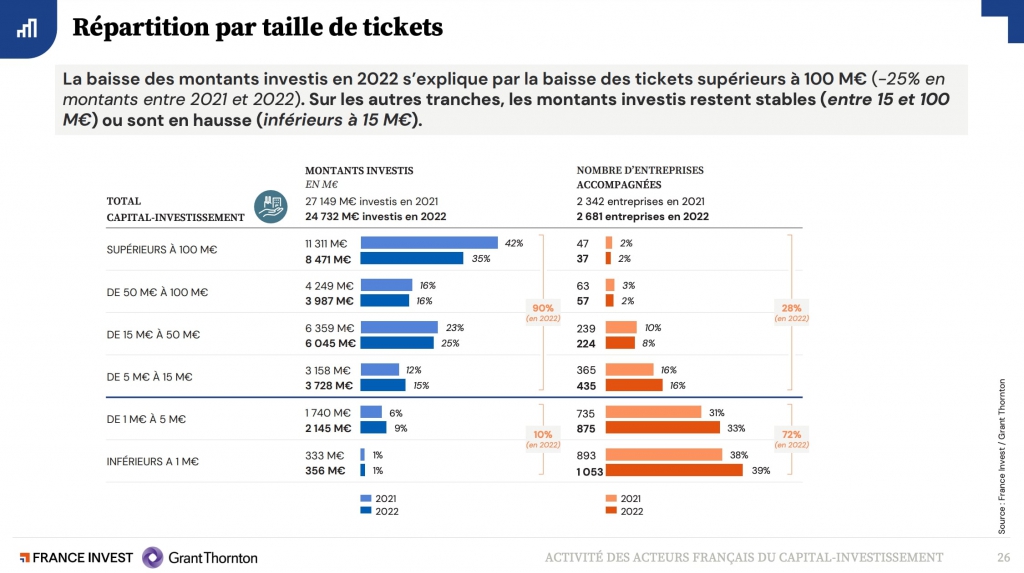

Côté investissement, le millésime 2022 ne bat pas les chiffres de 2021, avec 24,7 Md€ injectés contre 27,1 Md€ il y a deux ans. Et si ce montant reste – de loin – le deuxième score historique, il y a, comme pour les levées, un ralentissement au second semestre (pourtant connu pour être le plus favorable) avec un repli de 11 % comparativement aux six premiers mois de l’année. « Sur le deuxième semestre, les investissements résistent mieux en France que dans d’autres pays, car la nature des acteurs est plus diverse, avance Claire Chabrier. La part des PME est importante dans le tissu des entreprises accompagnées, et ce segment du small et lower-mid est resté très dynamique. Cela a permis une relative compensation de la baisse des investissements dans le large cap. » Et en effet, il y a eu près de 3 Md€ investis en moins par rapport à 2021 via des tickets supérieurs à 100 M€. Le mid cap (tickets 15 à 100 M€) a aussi légèrement infléchi avec un demi-milliard en moins, alors que le small est resté très dynamique. Cela a permis de faire tomber le record du nombre d’entreprises accompagnées en une année, avec 2 681 sociétés. Le podium des secteurs les plus prisés comporte, dans l’ordre, les biens et services industriels, l’informatique et le numérique, puis le médical, pharma et biotech. A noter que celui des biens et services de consommation – le premier touché par l’inflation – a connu une baisse d’attractivité forte, avec 36 % de capitaux en moins sur un an.

Doubler le poids de la classe d’actifs

Mais c’est sans conteste sur le plan des cessions que les chiffres d’activité de France Invest divergent le plus entre 2021 et 2022. Les 1 416 sorties pour 9,5 Md€ ne place l’an dernier qu’à la quatrième place des millésimes, en volume et en valeur, derrière 2021, 2018 et 2017. A court terme, cela ne devrait pas avoir d’impact sur les fundraisings. Mais les désinvestissements devront suivre la courbe des levées, car si les institutionnels augmentent leur allocation, ils attendent aussi une hausse des retours. Il faudra donc que l’ajustement s’opère sur les valorisations entre le niveau espéré par les vendeurs et celui exigé par les acquéreurs. D’autant que les incertitudes géopolitiques, économiques et financières sont encore fortes en 2023. Cette année pourrait donc marquer le pas, émet-on chez France Invest, sans remettre en cause la marche en avant du private equity en France. « Nous accompagnons 7 600 start-up, PME et ETI sur environ 150 000 entreprises de plus de 10 salariés en France, rappelle Claire Chabrier. La part de marché du capital investissement est donc d’environ 5 %. Je suis persuadée que, sur le long terme, il y a encore la place pour doubler le poids de la classe d’actifs. Notamment car nous entrons dans un monde de fonds propres, où les dirigeants et entrepreneurs vont avoir besoin d’investir pour s’adapter à des évolutions rapides de business models accélérées sur les enjeux environnementaux, sociétaux et le digital. »

Source link